Continuamos hoje a série de 4 artigos sobre o custo de capital para uma empresa:

- O que é coeficiente de correlação?

- O que é Beta?

- Custo de capital próprio (CAPM)

- Custo de capital total (WACC)

Depois de entender como verificar a correlação entre dois ativos, a segunda pergunta que surge naturalmente é: em que magnitude um deles se afeta pela variação de um determinado referencial.

O investidor quer saber qual é a volatilidade do ativo em relação ao comportamento de outro cujo comportamento e risco sejam conhecidos. Conforme já dissemos várias vezes aqui no blog, variância é, no mundo financeiro, associada ao risco.

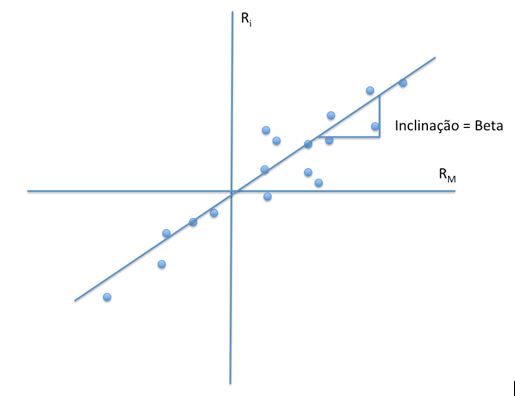

Existe um indicador que mede a variância de um determinado ativo comparado à variância de um parâmetro (em geral, um indicador de mercado). Este indicador é chamado de beta. É importante salientar que o beta não é uma medida de aderência, não verifica o quão correlacionado o comportamento do ativo está em relação ao comportamento geral do mercado, e sim a magnitude em que isto ocorre, sendo portanto uma medida de elasticidade.

A equação para o cálculo do Beta é a seguinte:

Betai = Cov(Ri , RM) / Var (RM)

Onde:

Betai: Beta do ativo ou projeto i

Cov(Ri , RM): Covariância entre o retorno de i (Ri) e o retorno esperado de mercado (RM)

Var (RM): Variância do retorno esperado de mercado

Variância e covariância possuem funções específicas em planilhas eletrônicas em seus cálculos.

Lembre-se que a covariância (também chamada variância conjunta) difere da variância por considerar a observação da dispersão simultânea de duas variáveis, em vez de apenas uma como faz a Variância:

Cov(Ri , RM) = ∑ [ (RM – µix ) (Ri – µiy ) p(RM , Ri ) ]

Onde:

µi = média de i

p(RM , Ri) = probabilidade de ocorrer o par (RM , Ri)

Quanto maior o beta, maior o risco. Para retornos de ativos como títulos, ações e debêntures, consideramos como referencial para Retorno esperado de mercado (RM) o comportamento do mercado. O problema é que não temos como medir a variância do mercado total, porque não existe um indicador que seja tão abrangente. A solução é adotar, em seu lugar, uma variável que melhor represente o comportamento do mercado. O melhor lugar para se descobrir o valor de mercado de um ativo atrelado ao mercado, em tempo real e de forma transparente é a bolsa de valores. No Brasil atual só existe uma bolsa de valores em atividade, a BM&FBovespa, cujo indicador mais popular é o Ibovespa (IBOV).

Quando usamos uma variável no lugar de outra, ela é chamada proxy. Por este motivo o Ibovespa também é conhecido como proxy de mercado. É este o referencial utilizado para o retorno esperado de mercado para os Betas de empresas. Como exemplo, o beta de concessionárias de serviços públicos de água e energia elétrica são muito baixos em condições normais de mercado. Já os betas das incorporadoras imobiliárias são mais altos, refletindo seu maior risco.

Um beta maior que 1 significa que a estrutura de mercado em que estamos inseridos (tamanho do mercado, comportamento de preços da concorrência, regulação, elasticidade-preço da demanda, etc.) nos leva a uma variação de resultados maior que o mercado obtém em média, portanto temos risco maior que o referencial de mercado. Da mesma forma, quando o Beta for inferior a 1, o risco é inferior à média de mercado. Significa que nossos resultados são mais estáveis, temos maior certeza de como se comportará o retorno de nosso investimento.

A concorrência, numa mesma estrutura de mercado, com o mesmo beta, poderia ainda vir a ter um retorno melhor. E isto ocorreria por:

- Ter receita maior praticando preços mais elevados com sucesso e apropriando-se da absorção daquele mercado, ou;

- Ter estrutura de custos e despesas menor (em geral as despesas variam mais de uma empresa para outra, uma vez que os custos são majoritariamente dados pelo mercado), ou;

- Uma combinação dos dois fatores acima.

Por ser calculado com a técnica matemática da correlação, muita gente confunde Beta com a correlação entre dois ativos. Não faça esta confusão! A correlação mede o quanto um comportamento pode ser explicado por outro. O Beta mede em que magnitude isso ocorre.

Quando calcularmos o custo de capital da empresa, a componente risco será dada pelo Beta, e não pela correlação, porque estaremos calculando magnitudes e não aderências.

Mas isso é o assunto do próximo post. Até lá!

5 comentários em “O que é Beta?”